Naviguer dans les fluctuations des marchés boursiers

« On ne peut pas arrêter les vagues, mais on peut apprendre à surfer » (Joseph Goldstein)

Les marchés boursiers sont souvent synonymes de montagnes russes. Alternant entre hausses et baisses, prospérité et crises, ils font trembler les investisseurs moins aguerris. La valeur de vos investissements peut chuter d’une année à l’autre. Par exemple, un investissement de 10.000 euros en 2004 aurait atteint plus de 14.000 euros en 2007, pour ensuite chuter à moins de 9.000 euros l’année d’après. Ces incertitudes vous ont déjà peut-être refroidis dans vos décisions d’investissement, en vous incitant à privilégier des placements plus sûrs, tels que les obligations d’État. Pourtant, en appliquant les bonnes pratiques, un portefeuille d’actions s’avère être bien plus rentable à long terme, même avec une volatilité plus élevée.

La supériorité des actions à long terme

« En bourse, l’avenir lointain est plus facile à prédire que le futur proche » (Robert Schiller, prix Nobel en économie 2013)

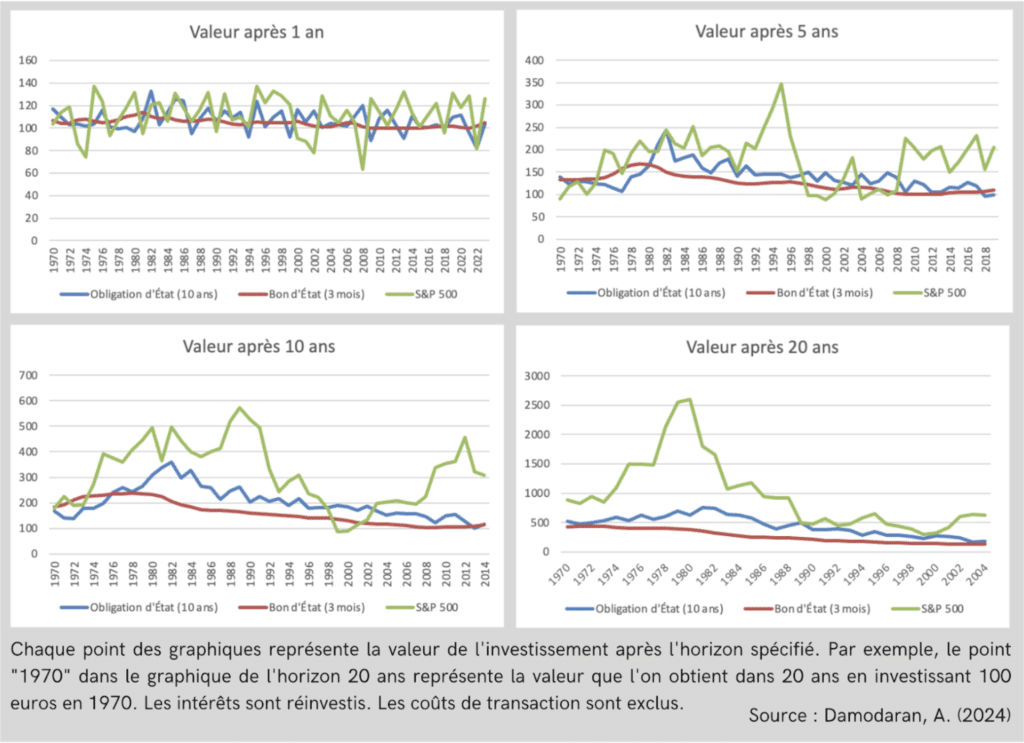

Pour illustrer ce point, prenons trois types d’actifs : les bons d’État, les obligations d’État à 10 ans et un portefeuille d’actions d’un fonds indiciel type S&P 500.

Investissons 100 euros dans chacun de ces actifs et analysons les résultats sur différents horizons temporels (Figure 1). Sur cinq ans, la valeur à l’horizon des 100 euros investis dans un fonds indiciel type S&P 500 fluctue bien plus et peut parfois même valoir moins que celle des 100 euros investis dans des obligations ou des bons d’État, en raison de la volatilité plus importante des actions. Ce phénomène se produit également sur les horizons de 10 et 15 ans, bien que moins fréquemment avec l’allongement de la durée d’investissement. En revanche, sur 20 ans, la valeur à l’horizon de nos 100 euros investis dans les actions surpasse systématiquement la valeur de ceux investis dans des bons et des obligations d’État, illustrant ainsi la supériorité à long terme des portefeuilles d’actions diversifiés comme le S&P 500 en termes de rendement, malgré leur volatilité initiale.

Les gains des actions sont donc nettement supérieurs à long terme, à quelques exceptions près. Par exemple, en 1989, un investissement de 100 euros sur un horizon de 20 ans ne rapportait « que » 500 euros, un rendement similaire à une obligation d’État. Cette « anomalie » s’explique par l’éclatement de la bulle internet en 2000, après une période de forte croissance économique marquée par l’explosion technologique des années 90. Puis, par la chute des taux lorsque la bourse s’effondre en octobre 2008, conséquence de la crise financière amorcée par la faillite de Lehman Brothers en septembre de la même année. Ces successions de crises, bien que rares, sont significatives. C’est pourquoi la diversification temporelle revêt une importance cruciale afin de lisser ces risques de crises successives et de profiter de conditions de marché diversifiées.

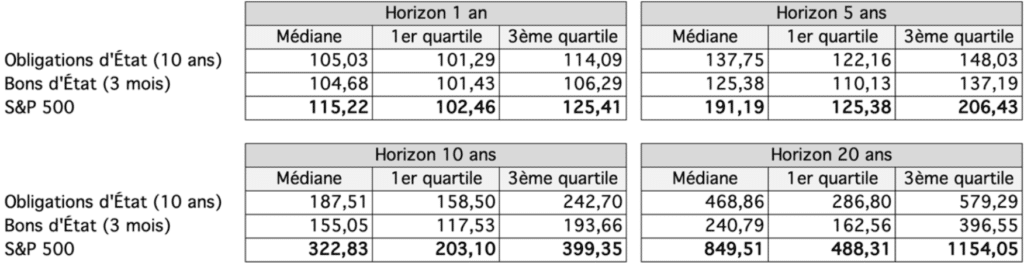

La supériorité des actions s’observe également dans leur rendement médian, toujours plus élevé que celui des obligations et des bons d’État, quel que soit l’horizon (Table 1).

Figure 1 – Graphiques représentant la valeur de 100 euros investis à différents horizons dans 3 types d’actifs sur base historique entre 1970 à 2023

Table 1 – Résumés statistiques des données en euros pour les horizons de 1 à 20 ans sur base historique entre 1970 et 2023

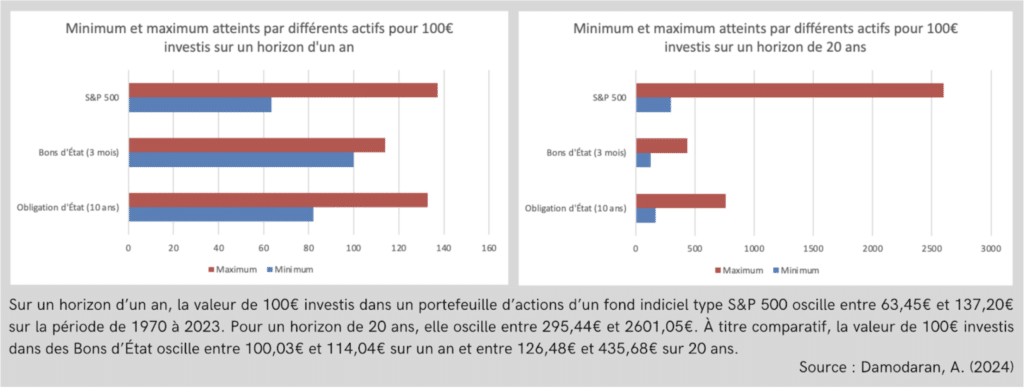

Malheureusement, nous ne pouvons pas avoir le beurre et l’argent du beurre. Comme nous l’avons déjà mentionné, les actions sont soumises à la volatilité importante des marchés. À court terme, elles présentent donc un rendement minimum inférieur à celui des actifs plus sûrs. Toutefois, leur rendement maximum est nettement supérieur. De plus, sur le long terme, même le rendement minimum des actions surpasse celui des bons et des obligations d’État (Figure 2).

Attention toutefois, le minimum et le maximum sont peu robustes face aux valeurs extrêmes et doivent donc être interprétés avec prudence. Nous les avons volontairement utilisés car les évènements extrêmes ne doivent pas être ignorés, mais pour une représentation plus fidèle de la tendance des données, il est préférable d’opter pour les quartiles, moins sensibles aux valeurs aberrantes. Ne limitez jamais votre analyse à une mesure, mais utilisez-la en complément avec d’autres indicateurs pour obtenir la meilleure représentation possible de la réalité.

Figure 2 – Graphiques représentant les valeurs minimales et maximales de 100 euros investis à des horizons de 1 et 20 ans pour 3 types d’actifs différents sur base historique entre 1970 à 2023

Conclusion

« Tout vient à point à qui sait attendre » (Clément Marot)

En conclusion, investir dans un portefeuille d’actions permet, sur le long terme, d’obtenir des rendements substantiellement plus élevés que les obligations et bons d’État, malgré la forte volatilité des marchés. Il ne faut donc pas toujours fuir les actifs risqués, à condition d’en apprivoiser les risques sous-jacents en appliquant rigoureusement les principes de diversification des actifs et de diversification temporelle. En somme, ne craignez pas de mettre un peu de piment dans vos finances, tant que vous savez équilibrer les saveurs !

Vous souhaitez naviguer plus sereinement sur les eaux agitées des marchés financiers ? N’hésitez pas à visiter notre site internet pour découvrir notre programme de formation en gestion de portefeuille !

#FormationFinancière #GestionDePortefeuille #FinancePersonnelle #Diversification #KnokkeSummerSchool

Gestion de portefeuille

Nos formations sur la gestion de portefeuille sont proposées à différents endroits et plusieurs dates.

Dates des formations

- 17 et 18 mars 2025, à Bruxelles

- 22 et 23 mai 2025, à Luxembourg

Sources

- Damodaran,A. (2024). Historical Returns on Stocks, Bonds and Bills: 1928-2023. https://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html

- Dehon, C. (2024). Introduction aux techniques statistiques robustes [Diapositives].

- Tretina, K. (2023, août 9). What is the S&P 500? How does it work? Forbes. https://www.forbes.com/advisor/investing/what-is-sp-500/